今日,杭州热威电热科技股份有限公司在上交所主板上市。截至今日收盘,热威股份报39.10元,涨幅69.26%,成交额12.57亿元,换手率73.81%,振幅49.13%,总市值156.40亿元。

热威电热是一家专业从事电热元件和组件的研发、生产及销售的企业。

截至上市公告书签署日,厦门布鲁克持有公司28,800.00万股股份,占公司股份总数的72.00%,为公司控股股东。张伟、楼冠良控制的厦门布鲁克持有公司72.00%的股份;厦门布鲁克控制的宁波热威持有公司9.00%的股份;吕越斌控制的布鲁克企管持有公司9.00%的股份。楼冠良任公司董事长,吕越斌任公司董事、总经理,楼冠良系张伟妻弟,吕越斌系张伟表弟。2016年5月6日,张伟、楼冠良、吕越斌签署了《共同控制协议》;2019年11月25日,张伟、楼冠良、吕越斌签署了不可撤销的《共同控制协议之补充协议》。各方确认在处理有关公司经营发展且根据有关法律法规和公司章程需要由公司股东大会、董事会作出决议的事项时,均应采取一致行动,出现意见不一致时,以张伟的意见为准。张伟、楼冠良、吕越斌为公司实际控制人。

2023年6月9日,热威股份首发过会。上市委会议现场问询的主要问题:

2.请发行人代表:结合发行人新能源汽车电热元件主要销售给博格华纳,说明进入新能源汽车供应商体系的进展情况;(2)结合发行人在新能源汽车电热元件领域的研发投入、技术储备、市场竞争优劣势、市场占有率、在手订单、毛利率波动较大等情况,说明相关募投项目的合理性和产能消化措施。请保荐代表人发表明确意见。

热威股份本次发行数量为40,010,000股,发行价格为23.10元/股。热威股份的保荐机构(主承销商)为海通证券股份有限公司,保荐代表人周舟、田稼。

热威股份本次发行募集资金总额92,423.10万元;扣除发行费用后,募集资金净额为80,562.70万元。

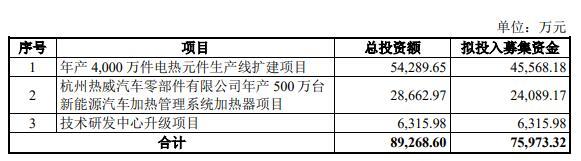

热威股份最终募集资金净额比原计划多4589.38万元。2023年9月5日,热威股份发布的首次公开发行股票并在主板上市招股说明书显示,公司拟募集资金75,973.32万元,用于年产4,000万件电热元件生产线扩建项目、杭州热威汽车零部件有限公司年产500万台新能源汽车加热管理系统加热器项目、技术研发中心升级项目。

热威股份本次公开发行新股的发行费用合计11,860.40万元,其中保荐承销费9,090.77万元。

2020年、2021年、2022年,热威股份营业收入分别为145,565.71万元、180,247.62万元、168,694.11万元;净利润分别为13,192.78万元、24,074.10万元、24,103.32万元;归属于母公司所有者的净利润分别为11,425.67万元、23,160.79万元、24,157.46万元;扣除非经常性损益后归属于母公司所有者的净利润分别为17,674.59万元、20,572.01万元、23,664.69万元。

2020年、2021年、2022年,热威股份销售商品、提供劳务收到的现金分别为150,045.12万元、182,011.77万元、179,232.57万元;经营活动产生的现金流量净额分别为36,446.52万元、21,304.54万元、28,033.41万元。

2023年1-6月,热威股份营业收入82,357.26万元,同比增长1.75%;净利润11,769.81万元,同比增长15.01%;归属于母公司所有者的净利润11,828.54万元,同比增长15.58%;扣除非经常性损益后归属于母公司所有者的净利润12,002.45万元,同比增长18.37%;经营活动产生的现金流量净额13,675.12万元,上年同期2,909.74万元。

热威股份表示,结合行业发展趋势及公司实际经营情况,预计2023年1-9月,营业收入为130,000.00万元至140,000.00万元,较2022年1-9月同比增长3.81%至11.79%。归属于母公司所有者的净利润为20,000.00万元至22,000.00万元,同比增长19.82%至31.81%;扣除非经常性损益后归属于母公司所有者的净利润为20,000.00万元至22,000.00万元,同比增长21.37%至33.51%。公司对2023年1-9月经营业绩预计为初步测算数据,未经注册会计师审计或审阅,且不构成公司的盈利预测或业绩承诺。

声明:免责声明:此文内容为本网站转载企业宣传资讯,仅代表作者个人观点,与本网无关。仅供读者参考,并请自行核实相关内容。